Nach Jahren immer weiter sinkender Zinsen und der Möglichkeit, fallweise Fremdkapital zu Negativzinsen aufzunehmen, präsentieren sich den Immobilienfonds mit steigenden Fremdkapitalkosten neue Herausforderungen – und für die Investoren neue Risiken.

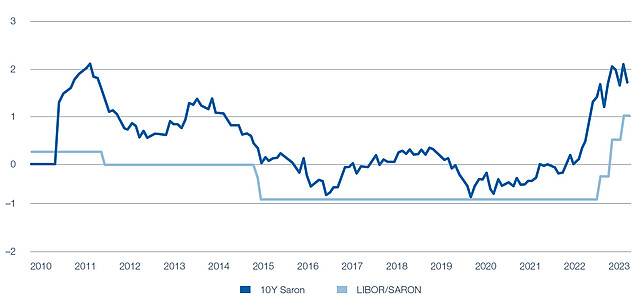

Am 18. Dezember 2014 liess sich die SNB mit der Einführung von Negativzinsen auf ein grosses Experiment ein. Es war eine unmittelbare Massnahme als Konsequenz zur Auflösung des Mindestkurses zum Euro und der Stabilisierung des Wechselkurses. Die fallenden, respektive die negativen Zinsen erlaubten es den Immobilienfonds, sich immer günstiger zu refinanzieren. In einzelnen Fällen führte die Geldaufnahme sogar zu einer Zinsgutschrift. Die sehr geringen Zinskosten boten der Immobilienbranche entsprechend auch die Möglichkeit, riskantere Käufe und Projekte zu tätigen, aber auch mutigere Finanzierungsstrategien anzuwenden. Wie aus der Abbildung 1 hervorgeht, hat die Schweizerische Nationalbank (SNB) im September letzten Jahres mit ihrem aussergewöhnlichen Zinsschritt von 0.75% ihr Experiment beendet und setzte den Leitzins auf plus 0.25%. Der Leitzins notiert aktuell bei 1%, und es wird erwartet, dass dieser bereits im März 2023 erneut um zwischen 25 und 50 Basispunkte angehoben werden könnte.

Unterschiedliche Finanzierungsstrategien

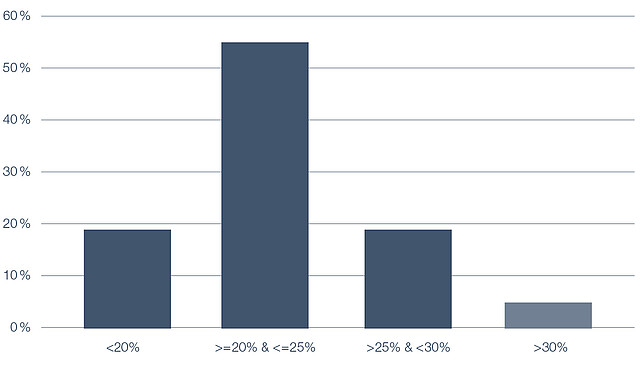

Die steigenden Zinsen treffen die Immobilienfonds unterschiedlich hart. Entscheidend ist die Finanzierungsstruktur, also zum Einen, mit wie viel Fremdkapital wird agiert und zum anderen, wie dieses Fremdkapital strukturiert ist. Im Vergleich zu den Aktiengesellschaften sind die Immobilienfonds regulatorisch bei maximal einem Drittel Fremdkapital limitiert. Der aktuell gewichtete Schnitt bei den Fonds im SXI Real Estate Funds Broad Universum liegt per Ende Januar bei 23%. Nicht alle Fonds haben in der Vergangenheit dieses Maximum ausgenützt und wurden dafür durch einen tieferen Leverage-Effekt bestraft. Einzelne Fonds haben die Verschuldung bewusst hochgehalten, also bei rund 30%, und praktisch alles kurzfristig finanziert. Wie aus der Abbildung 2 ersichtlich ist, weisen rund 56% des Indexgewichtes eine Verschuldung zwischen 20% und 25% auf. Sieben Fonds, respektive 6% des Indexgewichtes, weisen hingegen eine Leverage-Quote von über 30% aus. Dank dem Leverage-Effekt konnte so trotz sinkenden Immobilienrenditen eine attraktive Eigenkapitalrendite erwirtschaftet werden.

Im Aufbau befindende Fonds mussten sich teilweise kurzfristig finanzieren, um die Flexibilität bei weiteren Akquisitionen zu erhalten. Die hohen Agios in der Vergangenheit hatten es den Fonds zudem ermöglicht, mittels Kapitalerhöhungen die gestiegene Verschuldung immer wieder zu senken – was meist nach einer regen Akquisitionsaktivität der Fall war. Mit geringen oder in einzelnen Fällen sogar negativen Agios ist diese Strategie nicht mehr umsetzbar. Der schwierigere Zugang zum Eigenkapital verlangt von den Fonds auch einen vorsichtigeren und vor allem vorausschauenden Umgang mit Zahlungsverpflichtungen, ohne die Dividende kürzen zu müssen oder Immobilienverkäufe tätigen zu müssen.

Die Folgen von höheren Zinskosten

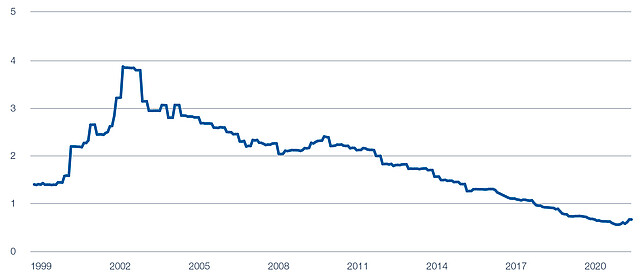

Die höheren Zinskosten machen sich bereits in den ersten Halbjahres- und Jahresabschlüssen bemerkbar. Dies ist in der Abbildung 3 bereits sichtbar. Wie stark die Kosten für die Immobilienfonds steigen, hängt von der Restlaufzeit der Fremdfinanzierung ab. Je länger die Restlaufzeit ist, desto «immuner» ist der Fonds gegen steigende Zinsen. Auch hier zeigt sich eine breite Streuung im Universum von wenigen Monaten bis zu fast sechs Jahren.

Für Investoren stellt sich die dringliche Frage, welchen Einfluss die höheren Zinskosten auf den zukünftigen Ertrag und somit auch auf das Dividendensubstrat haben werden.

Die gute Nachricht ist, dass die Anlageklasse dank einer moderaten Nutzung der Fremdfinanzierung und der aktuellen Finanzierungsstruktur gut positioniert ist, um steigende Zinsen zu überstehen. Wie wir in Abbildung 4 sehen können, besteht die Struktur im Durchschnitt aus je einem Drittel kurzfristigen, mittelfristigen und langfristigen Schulden, was eine Restlaufzeit von 3.3 Jahren bei durchschnittlichen Kosten von mittlerweile 0.6% ermöglicht.

<1 Jahr | 1–3 Jahre | 3–5 Jahre | 5–10 Jahre | 10+ Jahre | Total |

38.6% | 14.7% | 15.0% | 29.7% | 2.0% | 3.2 Jahre |

0.5% | 0.9% | 0.7% | 0.7% | 0.3% | 0.6% |

Abbildung 4: Fremdfinanzierungsstruktur und -kosten

In einer von uns erstellten Analyse mit der Annahme, dass der Refinanzierungssatz in den nächsten drei Jahren bei 2% liegt und alle anderen Faktoren der Erfolgsrechnung «ceteris paribus» bleiben, wird die zusätzliche Zinsbelastung einen Anteil von 3.5% der Mieten oder 6.4% des operativen Cashflows in 12 Monaten und 4.4% der Mieten oder 8.1% des operativen Cashflows nach drei Jahren ausmachen. In diesem Szenario hält etwa die Hälfte der Fonds ihre operative Ausschüttung unter 100% und könnte daher ihre Dividende auf dem aktuellen Niveau halten, für die andere Hälfte ist eine detaillierte Analyse erforderlich.

Eine Ausschüttungsquote von über 100% heisst nicht zwingend, dass dies auch zu einer Kürzung der Dividende zur Folge hat. Hier stellen sich zwei Fragen: Ist dies nur temporären Umständen geschuldet, wie bspw. der Mietertragsverzögerung durch Fertigstellungen von Bauprojekten oder Mietausfällen, die aber wieder vermietet sind? Wenn die höhere Ausschüttungsquote jedoch nicht temporär operativ begründet ist: wie kann die bereits jetzt nicht gedeckte Dividende kompensiert werden?

Mietsteigerungspotenziale realisieren

Kurzfristig können die Fonds auf den kosmetischen Trick der Auflösung von Gewinnreserven zurückgreifen und den Nettoertrag verbessern und so auch die Dividende beibehalten, obwohl diese wegen den höheren Zinsen nicht mehr gedeckt ist. Weil diese dann über höheres Fremdkapital beglichen werden, lässt sich dies auch nur bis zur maximalen Leverage-Quote praktizieren. Nachhaltiger ist jedoch die Steigerung der Mieten. Theoretisch wird dies bei Wohnimmobilien mit der Erhöhung des Referenzzinssatzes spätestens ab 2024 der Fall sein, wenn die Senkungen in der Vergangenheit auch immer weitergegeben wurden. Zusätzlich kann über die höhere Inflation 40% dieser auf die Mieten aufgeschlagen werden. Bei indexierten Verträgen, wie sie meist bei kommerziellen Flächen abgeschlossen werden, kann diese sogar in den meisten Fällen bis zu 100% verrechnet werden. In der Praxis ist die Weitergabe jedoch nicht so eindeutig und hängt stark von den örtlichen Gegebenheiten ab, in erster Linie von der Angebots- und Nachfragesituation und der Höhe der Marktmieten in der jeweiligen Region.

Fazit

Nach Jahren immer tieferer Zinskosten und einem einfachen Zugang zu Eigenkapital sind die Immobilienfonds vor neuen Herausforderungen gestellt. Jetzt ist nicht mehr «Financial Engineering», sondern Kostendisziplin gefragt. Für die Investoren heisst dies im Umkehrschluss, dass sie vertiefte Analysen durchführen und die Fondsgesellschaften hinsichtlich der zukünftigen Ertragsentwicklung bei steigenden Kosten überprüfen müssen, um von negativen Überraschungen verschont zu bleiben. In unserem aktiven Portfolio-Management-Ansatz haben wir drei ganz bestimmte Kategorien identifiziert. Die Gewinner sind diejenigen, die von Erträgen profitieren, die durch eine höhere Inflation und niedrige Finanzierungskosten aufgrund defensiver Finanzierungsstrategien angekurbelt werden. Die Verlierer sind diejenigen, deren Finanzierungskosten schnell steigen, ohne dass sie dies durch zusätzliche Einnahmen kompensieren können. Und diejenigen, die sich im Mittelfeld befinden, haben ein Einkommensniveau, das den Anstieg der Finanzierungskosten ganz oder teilweise kompensieren kann.