«Beide!» ist wohl die passende Antwort auf die Frage, ob ein Investment im Sektor Wohnen oder im Gewerbebereich richtig ist. Anlagen in Wohnimmobilien setzen zu Lasten einer attraktiven Rendite auf eine hohe Ertragssicherheit. Investitionen in kommerzielle Gefässe hingegen bieten dank einer zunehmenden Nachfrage nach Gewerbeflächen und aktuell moderaten Einstiegsmöglichkeiten ein gutes Potenzial.

Bei den meisten institutionellen Anlegern stehen Wohnimmobilienfonds weiterhin stark im Fokus. Im Folgenden wird anhand spezifischer Quellen beleuchtet, weshalb Geschäftsimmobilien zu einer sinnvollen Diversifikation beitragen und ein Engagement mittelfristig von einer erhöhten Nachfrage profitieren kann. Die Betrachtung schliesst Liegenschaften mit vorwiegender Büro- oder Verkaufsnutzung ein, das Schwergewicht liegt jedoch bei Immobilien aus den Bereichen Logistik, Lager, Gewerbe und Industrie.

Wohnen ist teuer, Logistik und Industrie legen zu

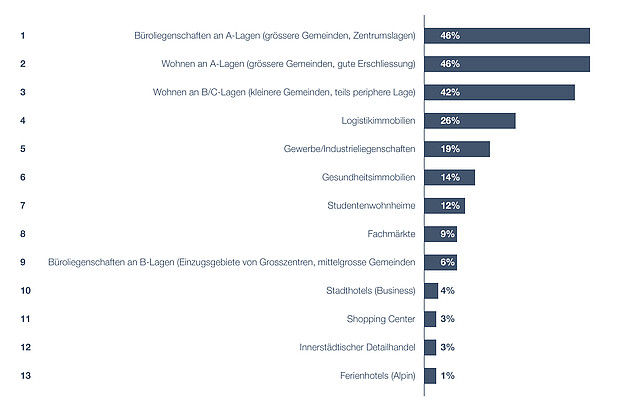

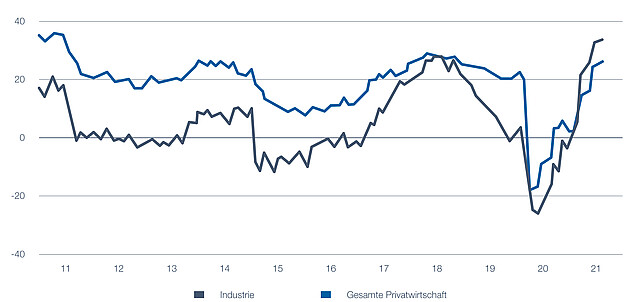

Die Konjunktur hat sich nach der Pandemie kräftig erholt1 und auch 2022 dürfte sich das Wachstum trotz den aktuellen Ereignissen in der Ukraine fortsetzen. Die politische Instabilität führt zu Unsicherheiten an den Aktienmärkten und wird Investments in sichere Immobilienanlagen fördern. Der Anlagedruck wird unvermindert hoch bleiben. Gemäss einer Studie von JLL2 möchten 97% der Investoren ähnlich viel oder mehr akquirieren. Zu den favorisierten Anlageklassen gehören Büroliegenschaften an Top-Standorten und Wohnimmobilien. Unmittelbar danach folgen Logistik-, Gewerbe- und Industrieliegenschaften.

Sowohl bei den Logistik- als auch bei den Industrieflächen geht Wüest Partner3 von einer steigenden Nachfrage aus. Betreffend Logistik stehen dabei Gebäude mit effizienten Hochregalen, grossen Lagerhallen und individuellen Kleinflächen im Fokus. Der industrielle Sektor hat sich erholt und wird aufgrund der negativen Erfahrungen nicht funktionierender Lieferketten während der Pandemie die Produktionskapazitäten im Inland wieder erhöhen. Der Bedarf an Industrie- und Gewerbeflächen wird entsprechend hoch bleiben. Die dynamische Nachfrageentwicklung auf dem Logistikmarkt wird durch den boomenden Onlinehandel unterstützt.

Wie auch die Investorenumfragen von CSL Immobilien4 zeigt, ist das Interesse der Investoren nach Logistik- und Industrieflächen hoch. Die Realisierung von grossen Neubauprojekten stellt für verschiedene Investoren eine grosse Herausforderung dar, nicht zuletzt aufgrund der geringen Verfügbarkeit von geeigneten Grundstücken, baurechtlichen Einschränkungen und regulatorischen Bestimmungen. Grossprojekte bieten hohe Stabilität während der festen Vertragsdauer, bergen aber auch ein Klumpenrisiko im Fall einer notwendigen Wiedervermietung. Bei der Beurteilung ist daher die Drittverwendbarkeit ein wesentlicher Aspekt. Liegenschaften mit verschiedenen Kleinflächen hingegen sind weniger konjunkturabhängig und weisen eine geringere Volatilität auf. «Ein Portfolio wie dasjenige des SF Commercial Properties Fund, mit ausgewogenem Mix mit langfristig von einem Generalmieter genutzten Liegenschaften und Immobilien mit vielseitig nutzbaren Kleinflächen, bietet hohe Ertragssicherheit bei geringem Risiko», ist Hans-Peter Wasser, Portfolio Manager Real Estate Direct bei der Swiss Finance & Property Funds AG, überzeugt.

Kommerzielle Liegenschaften bieten lukrative Chancen

Gewerbe- und Logistik-Immobilien werden gemäss den neusten Analysen in der Schweiz noch immer unterschätzt. Ungeachtet der guten Chancen für attraktive Renditen bei gewerblichen Immobilien werden Wohnliegenschaften bevorzugt. Die Anleger sind daher bereit, für Wohnimmobilienfonds einen hohen Preis zu bezahlen, was die Agios solcher Gefässe in die Regionen von rund 40% treibt und Ausschüttungsrenditen von durchschnittlich nur 2.1% zur Folge hat.5

Bei Geschäftsimmobilienfonds wird hingegen im Mittel eine Ausschüttungsrendite von 3.4%6 erzielt. Verschiedene Gefässe mit einem Fokus auf gewerblich genutzten Liegenschaften liegen deutlich darüber. Aufgrund des knappen Angebots sowie aufgrund der schwierigen und zeitintensiven Prozesse für Neubauten im Logistikbereich sind Fonds, welche bereits über ein bestehendes Portfolio von Gewerbebauten verfügen, besonders attraktiv. Dank den guten Anpassungsmöglichkeiten kommerzieller Mietverträge gemäss den Veränderungen des Konsumentenpreisindexes bieten diese Anlagen, anders als Wohnliegenschaften, einen guten Schutz bei steigender Inflation. Es ist aus Investorensicht daher sicher prüfenswert, zumindest einen Teil der Gewinne im Wohnbereich zu realisieren und das Engagement im Bereich der kommerziellen Immobilien zu verstärken.

1 Credit Suisse, Schweizer Immobilienmarkt 2022, Zürich, März 2022

2 Jones Lang Lasalle, Schweizer Immobilientransaktionsmarkt – Ausblick 2022, Zürich, 1.4.2022

3 Wüest Partner AG, Immo-Monitoring 2022|1, Zürich

4 CSL Immobilien, Immobilienmarktbericht 2022, Zürich

5 Credit Suisse, Schweizer Immobilienmarkt 2022, Zürich, März 2022

6 Credit Suisse, Schweizer Immobilienmarkt 2022, Zürich, März 2022