« Les deux ! » : telle est probablement la réponse appropriée à la question s’il est préférable d’opter pour un investissement dans le secteur résidentiel ou commercial. Les investissements dans l’immobilier résidentiel misent sur une sécurité de rendement élevée au détriment d’un rendement attrayant. Cependant, les investissements dans des véhicules commerciaux offrent un bon potentiel grâce à une demande croissante de surfaces commerciales et à des possibilités d’accès actuellement modérées.

La plupart des investisseurs institutionnels continuent d’accorder une grande importance aux fonds immobiliers résidentiels. À l’aide de sources spécifiques, nous examinons ci-après pour quelles raisons l’immobilier commercial peut contribuer à une diversification judicieuse et un engagement peut profiter à moyen terme d’une demande accrue. L’analyse inclut des immeubles principalement destinés à des bureaux ou à la vente, l’accent étant toutefois mis sur les immeubles des secteurs de la logistique, de l’entreposage, de l’artisanat et de l’industrie.

L’habitat est coûteux, tandis que la logistique et l’industrie progressent

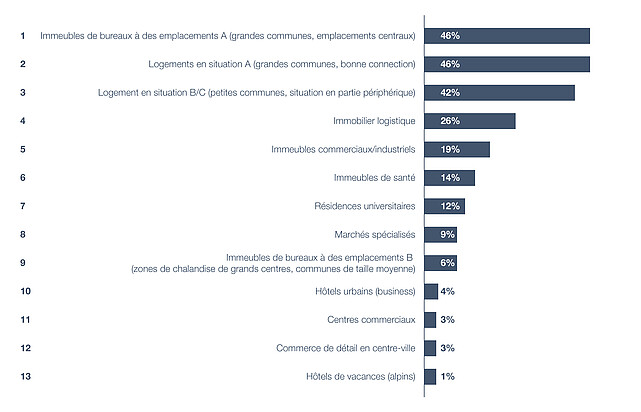

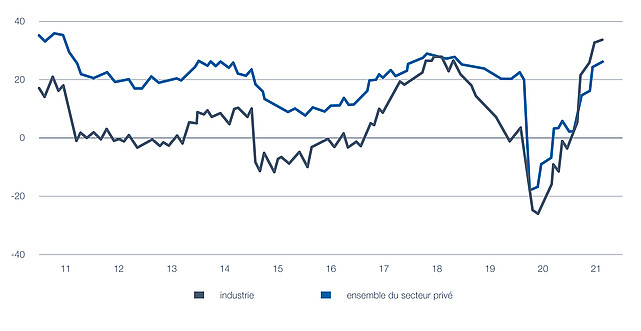

La conjoncture s’est fortement redressée après la pandémie1 et la croissance devrait se poursuivre en 2022 également, malgré les événements actuels en Ukraine. L’instabilité politique suscite des incertitudes sur les marchés boursiers et encouragera les investissements dans des placements immobiliers sûrs. La pression sur les placements restera importante. Selon une étude de JLL2, 97% des investisseurs souhaitent acquérir autant ou plus. Les immeubles de bureaux aux meilleurs emplacements et l’immobilier résidentiel font partie des catégories de placement privilégiées. Les immeubles logistiques, commerciaux et industriels suivent directement.

Wüest Partner3 prévoit une demande haussière tant pour les surfaces logistiques que pour les surfaces industrielles. Dans le domaine de la logistique, l’accent est mis sur des bâtiments disposant de rayonnages en hauteur efficaces, les grands entrepôts et les petites surfaces individuelles. Le secteur industriel s’est rétabli et augmentera à nouveau ses capacités de production en Suisse en raison des expériences négatives qui ont résulté des chaînes d’approvisionnement non opérationnelles pendant la pandémie. Le besoin en surfaces industrielles et commerciales restera donc élevé. L’évolution dynamique de la demande sur le marché de la logistique est soutenue par l’explosion du commerce en ligne.

Les enquêtes menées auprès des investisseurs par CSL Immobilier4 témoignent également de l’intérêt élevé des investisseurs pour des surfaces logistiques et industrielles. La réalisation de grands projets de constructions neuves représente un grand défi pour différents investisseurs, notamment en raison de la faible disponibilité de terrains appropriés, des restrictions en matière de droit de la construction et des dispositions réglementaires. Les projets d’envergure offrent une grande stabilité pendant la durée fixe du contrat, mais comportent également un risque de concentration si une relocation s’avère nécessaire. Lors de l’évaluation, la possibilité de réutilisation par des tiers est donc un aspect essentiel. En revanche, les biens immobiliers comportant diverses petites surfaces sont moins sensibles à la conjoncture et présentent une volatilité moindre. « Un portefeuille comme celui du SF Commercial Properties Fund, avec un mélange équilibré de biens immobiliers utilisés à long terme par un locataire général et d’immeubles avec de petites surfaces polyvalentes, offre une grande sécurité de rendement pour un faible risque », remarque avec conviction Hans-Peter Wasser, gestionnaire de portefeuilles Real Estate Direct chez Swiss Finance & Property Funds SA.

Les immeubles commerciaux présentent des opportunités lucratives

Selon les toutes dernières analyses, l’immobilier commercial et logistique est encore sous-estimé en Suisse. Nonobstant les bonnes chances d’obtenir des rendements intéressants dans l’immobilier commercial, les immeubles résidentiels sont privilégiés. Par conséquent, les investisseurs sont prêts à payer un prix élevé pour les fonds immobiliers résidentiels, ce qui fait grimper les agios de tels véhicules jusqu’à environ 40% dans les régions et génère des rendements de distribution de seulement 2.1% en moyenne.5

En revanche, les fonds immobiliers commerciaux atteignent en moyenne un rendement de distribution de 3.4%6. Différents fonds axés sur les immeubles à usage commercial se situent nettement au-dessus. En raison de la rareté de l’offre ainsi que des processus complexes et longs pour de nouvelles constructions dans le domaine de la logistique, les fonds qui disposent déjà d’un portefeuille existant de bâtiments commerciaux sont particulièrement attrayants. Grâce aux bonnes possibilités d’adaptation des baux commerciaux selon les variations de l’indice des prix à la consommation, ces placements offrent, contrairement aux immeubles résidentiels, une bonne protection en cas de hausse de l’inflation. Du point de vue des investisseurs, il serait certainement utile d’examiner la possibilité de réaliser au moins une partie des bénéfices dans le secteur résidentiel et d’intensifier l’engagement dans le domaine de l’immobilier commercial.

1 Credit Suisse, marché immobilier suisse 2022, Zurich, mars 2022

2 Jones Lang Lasalle, marché suisse des transactions immobilières – perspective 2022, Zurich, 01.04.2022

3 Wüest Partner AG, Immo-Monitoring 2022|1, Zurich

4 CSL Immobilier, rapport sur le marché immobilier 2022, Zurich

5 Credit Suisse, marché immobilier suisse 2022, Zurich, mars 2022

6 Credit Suisse, marché immobilier suisse 2022, Zurich, mars 2022