Dans la gestion de fortune, le Total Expense Ratio (TER) est l’indicateur de coûts le plus reconnu et le plus répandu au niveau international. Il indique à l’investisseur quels sont les coûts annuels au niveau du produit et comprend les frais de gestion liés notamment à la gestion, à l’administration, à la tenue de compte ainsi que les autres frais de service. Le TER affiché par les produits de placement joue donc un rôle de plus en plus important dans l’analyse et la sélection des produits de placement, au même titre que d’autres chiffres clés tels que le rendement sur la distribution, la performance des cours et le rendement de placement. Ainsi, les produits « chers » qui ne génèrent pas de rendement excédentaire ajusté au risque par rapport à un indice de référence sont assez rapidement sanctionnés par les investisseurs et sous-pondérés lors du rééquilibrage qui suit.

Efforts visant à standardiser le reporting des chiffres clés

Par le passé, ces indicateurs TER étaient souvent présentés de manière différente selon les produits, ce qui a conduit l’Asset Management Association Switzerland (AMAS) à publier en 2008 une directive pour les fonds immobiliers. Pour les placements immobiliers directs des fondations de placement, la CAFP (Conférence des Administrateurs de Fondations de Placement) a suivi en publiant la directive CAFP n°1, qui définit précisément tous les chiffres clés pour les portefeuilles collectifs immobiliers des fondations de placement (ISA). Le TERISA (Total Expense Ratio Immobilien Sondervermögen Anlagestiftungen) s’inspire du TERREF (TER Real Estate Funds) et est un indicateur de la charge que représentent les frais d’exploitation d’un groupe de placement immobilier. La charge doit être rapportée à la fois à la fortune totale (GAV : Gross Asset Value) et à la fortune nette (NAV : Net Asset Value).

Ces directives ont conduit à un reporting standardisé pour les fonds immobiliers et les fondations de placement ayant des groupes de placement avec des placements immobiliers directs et permettent ainsi une comparaison directe de ces produits.

Le taux de frais TER pour les placements immobiliers directs se distingue des autres produits de placement dans la mesure où les frais de gestion liés à la gérance du bien immobilier, souvent effectuée par un tiers, doivent être pris en compte dans le calcul du taux de frais. Les frais de transaction occasionnés par l’achat et la vente de placements ne sont pas pris en compte dans le TER. Ils font partie du prix de revient des placements et sont intégrés dans les gains/pertes en capital réalisés lors de la vente. De même, ne sont habituellement pas considérés comme des charges d’exploitation du groupe de placement les frais occasionnés par la due diligence pour des transactions étudiées, mais qui n’ont pas abouti. Ces derniers peuvent varier en fonction du profil de croissance ou des ambitions de croissance du produit en question.

Gain d’efficacité et économies d’échelle pour les patrimoines immobiliers plus importants

Étant donné qu’une partie non négligeable des frais de gestion n’évolue pas proportionnellement à la fortune immobilière gérée, un portefeuille collectif immobilier plus important permet d’obtenir un ratio de frais plus faible, dans la mesure où la plupart des frais fixes tels que la comptabilité, le marketing, les honoraires du conseil de fondation ainsi que les frais bancaires ont un impact similaire sur les petits et les grands groupes de placement. Il n’est donc pas étonnant que ce soient surtout les fondations de placement disposant d’un patrimoine immobilier très important qui présentent un taux de frais comparativement plus faible que leurs concurrents plus petits, car ce sont elles qui profitent le plus des gains d’efficacité et des économies d’échelle.

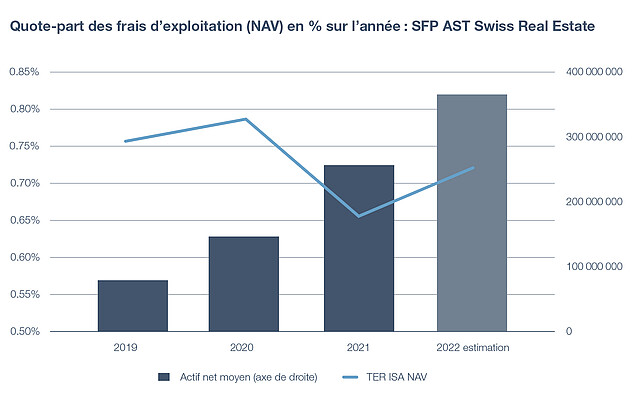

Le groupe de placement Swiss Real Estate de la Fondation de placement SFP tire également parti de ce gain d’efficacité, dans la mesure où le taux de frais mesuré à la fortune totale gérée (TER ISA GAV) a pu être réduit de 0.91% en 2019 à 0.65% en 2021. Au cours de l’exercice en cours, le groupe de placement a également connu une nouvelle forte croissance, raison pour laquelle la quote-part des frais d’exploitation pourra vraisemblablement être encore réduite d’environ 5-6 points de base pour atteindre un peu moins de 0.60%.

Il convient toutefois de noter que le facteur des coûts n’est qu’un paramètre de performance parmi d’autres, mais qui, en raison de la compression des rendements observée ces dernières années, a fait l’objet d’une attention accrue, sans doute à juste titre, de la part de nombreuses institutions de prévoyance. Pour l’investisseur, c’est donc surtout le potentiel de rendement prospectif en dessous du niveau d’évaluation actuel qui devrait être pris en compte pour la décision de placement. Il faut notamment prendre en considération l’exploitation continue des potentiels de loyers ainsi que les augmentations dues à des assainissements rentables et, le cas échéant, à des constructions neuves de remplacement. Là encore, le portefeuille de SFP Fondation de placement présente un profil rendement/risque extrêmement attrayant.

Résumé

L’analyse des frais de gestion de différents produits de placement peut, du point de vue des coûts, fournir des bases améliorées pour les décisions de placement des investisseurs.